Son inalcanzables para la inmensa mayoría de los usuarios. Poseen prestaciones que pueden sonar incluso más a ficción que a realidad, pero sin embargo existen. Con predominio del color negro aunque en este caso expedidas y gestionadas de manera legal, una decena de tarjetas de credito se convierten en unos instrumentos de pago y financiación con limites astronómicos y servicios de lujo.

A pesar de que la propuesta no se limita a este decena de tarjetas (existen más) hemos elegido a las mas representativas, bien por ser producto veteranos, bien por ofrecer servicios espectaculares o poseer una oferta verdaderamente portentosa. Aunque no estén a nuestro alcance nunca viene mal conocer cuales son las tarjetas de crédito que manejan las personas con mucho dinero.

Cómo son las mejores tarjetas del mundo

Se trata de productos financieros de alta exclusividad, si ya de por sí las ramas más altas de las tarjetas de crédito suelen estar restringidas en cuanto a acceso, esta lista de tarjetas top conforma 10 tarjetas directamente inalcanzables para la inmensa mayoría de nosotros.

De hecho, según se avanza en la lista podemos comprobar como realmente pasa a ser una suerte de servicios totales integrados a partir de una tarjeta de crédito, es decir, van mucho más allá de sus características financieras.

En general las mejores tarjetas del mundo poseen límites elevadísimos de crédito, o, directamente, no poseen límites. Vienen acompañadas de pólizas de seguro de cifras millonarias, permiten el acceso a servicios exclusivos de lujo así como ofrecer a su vez servicios públicos que pueden ir desde asesoramiento en compras hasta frivolidades como cerrar tiendas para garantizar la compra íntima del cliente.

Desde el punto de vista financiero realmente se trata de una suerte de bonificación de fidelización clientes multimillonarios. Éstos poseerán otras tarjetas de las entidades emisoras con características financieras también muy elevadas pero centradas en lo habitual, pagos, crédito, etcétera. De algún modo estas tarjetas buscan ese margen de diferenciación en la exclusividad que tanto dinero arrastra en los servicios personalizados.

Te mostramos un ranking de las tarjetas de crédito gratuitas.

Quién posee estas tarjetas

Aunque algunas están más extendidas que otras, si tomamos la lista del quinto puesto hacia arriba el número de poseedores de estas tarjetas se va reduciendo drásticamente. Por ejemplo en nuestro país se estima que no habrá más de 400 poseedores de la tarjeta Centurion. Entre estos, además de las grandes fortunas, se encuentran deportistas de élite de ingresos astronómicos, etcétera.

A estas tarjetas se accede generalmente a través de invitación. Es decir, son las propias entidades emisoras las que proponen al cliente acceder a estos servicios. Realmente para ello se deben cumplir con exigencias financieras que no están muy claras en todos los casos, pero que pasan por el uso de otros productos financieros de manera comprobada por cientos de miles de euros además de otros factores como solvencia, liquidez, etcétera. Por supuesto también aquí influyen cuestiones como la imagen y el supuesto estatus que el poder económico proporciona.

¿Y para los demás qué tarjetas son recomendables?

Si usted se puede permitir pagar cuatro cifras por contratar una tarjeta y un mantenimiento anual que puede llegar también a las cuatro cifras, probablemente su estatus financiero le permita acceder a una de las gamas altas de las tarjetas de crédito. Para el común de los mortales esto es inviable, no sólo por lo evidente que es que no las concederían, sino porque seríamos incapaces de atender los costes y gastos que esto supondría.

En general lo recomendable para cualquier economía saneada es manejar no más de tres tarjetas y sólo una de ellas de crédito.

La distribución idónea sería esta:

- Una tarjeta de débito orientada al pago cotidiano sin cargos por aplazamientos de comisiones.

- Una tarjeta virtual prepago dedicada a las compras por internet.

- Una tarjeta de crédito exclusivamente para situaciones de necesidad y pagos aplazados.

Desde luego esto es lo ideal, sin embargo, solemos tender a utilizar la tarjeta de crédito con demasiada alegría generando unos costes en forma de comisiones muy elevados que, perfectamente, podría ser menos en otros productos de financiación con los créditos preconcedidos. Pero esto es otra historia.

La tarjeta de crédito ideal para el ciudadano de a pie debería permitir el aplazamiento de pago a ser posible sin intereses durante el primer o segundo mes y a bajo interés el resto. Debería ser una tarjeta sin comisiones ni gastos de mantenimiento, y a ser posible con los gastos de extracción de dinero lo más bajos posible. A lo anterior hay que sumar un crédito razonable en función de nuestros ingresos y necesidades reales. Con estas características realmente podemos tener un producto más o menos adecuado en una época en la que parece que la tarjeta de crédito se ha vuelto ya realmente indispensable si no lo era suficientemente.

Menos lujo pero muy eficaces

Desde luego se trata de tarjetas de crédito muy lejanas a la mayoría de los usuarios. Se ofrecen como productos más que exclusivos, en muchos casos asociados a las grandes fortunas o como poco a las grandes cuentas. Sin embargo, existen por supuesto zonas intermedias, en las que nos alejamos de la oferta básica de las tarjetas de crédito de a pie, y nos internamos ya en una senda creciente de tarjetas con mayores prestaciones.

Prácticamente todas las entidades financieras van a ser capaces de ofrecernos estas tarjetas top que, multiplican los límites de crédito, aumentar los seguros añadidos y por supuesto proporcionan beneficios y valores añadidos ajenos a las tarjetas de crédito más comunes.

En cualquier caso, para un buen uso de las tarjetas de crédito no es en absoluto necesario disponer de estos monstruos del crédito, efectivamente una buena gestión de la economía doméstica va pareja a las finanzas personales e independientemente de esto, usar bien o mal una tarjeta es independiente a las prestaciones que está de (aunque es cierto que probablemente el poseedor de una tarjeta black tenga pocas preocupaciones sobre si usa bien o mal su dinero de plástico)

Black Brazilian MasterCard (Grupo Santander)

Una tarjeta tremendamente exclusiva. Ofrecida por invitación a los miembros de la banca privada del grupo, no se conoce a ciencia cierta cuánto dinero debe tener un cliente en su cuenta para ser contemplado en las invitaciones. Lo que sí se sabe es que no hay más de 3000 unidades circulando por América Latina. Incorpora ventajas como servicio de conserje las 24 horas los siete días a la semana, acceso a las salas VIP de todos los aeropuertos del mundo, o descuentos en vuelos en jets privados. Posee una cuota anual en torno a los $350.

Merrill Accolades American Express

Para plantearse acceder a esta tarjeta en el lugar debiéramos ser clientes de uno de los divisiones de la entidad, concretamente de Merrill Lynch Wealth Management, e incluso aun siéndolo debiéramos esperar la correspondiente invitación. La tarjeta posee una cuota anual de unos $300, sin embargo, esta cuota se limita siempre que el cliente mantenga un saldo mínimo de $250,000 en su cuenta de corretaje de la entidad. La tarjeta presenta un límite de gastos de $500,000. Entre las ventajas añadidas se encuentra la posibilidad de obtener descuentos en hoteles, descuentos hacia determinadas compañías incluyendo aviones privados y servicio 24 horas siete días de conserje, muy común a las tarjetas VIP.

NatWest Black MasterCard

Se trata de una de las tarjetas de crédito más exclusivas del mundo, posee un límite de gasto de 1.5 millones de dólares, sin embargo, su cuota, como suele ser habitual en estas tarjetas, apenas supera los $400 anuales. Eso sí, es una tarjeta de concesión exclusiva por invitación. Posee un gran número de beneficios incluyendo descuentos en prácticamente o dos los sectores.

Citigroup Black Chairman Card

Otra tarjeta exclusiva, sólo obtenible por los clientes de las divisiones de inversiones privadas de la entidad. La tarjeta aporta un límite de crédito de $300,000, una cuota anual de $500, y los consabidos servicios de conserjería 24 horas siete días, acceso a todas las salas VIP del aeropuerto, alojamiento durante el viaje etcétera.

Visa Infinite

Es probablemente una de las tarjetas exclusivas más internacionales, se trata de un producto que sólo va a ser concedido a clientes con cuentas con saldos de seis cifras. Aunque las condiciones pueden variar entre países, fundamentalmente cara a la concesión, el producto se comporta de manera idéntica, es decir, crédito elevado, y una gran cantidad de servicios como la planificación de viajes, actualización de rutas aéreas, bonificaciones en restaurantes de cinco estrellas y hoteles de la misma categoría, descuentos en tiendas de lujo exclusivas e incluso consejeros de salud.

Coutts World Silk Card

Una tarjeta exclusiva por muchas razones, entre ellas, porque es la tarjeta que utiliza la reina de Inglaterra Isabel II, y porque se trata de un producto que se emite en Reino Unido donde no hay más de 100 unidades repartidas. Para su concesión por invitación se necesita poseer al menos 1 millón de dólares en la cuenta en la entidad. La tarjeta de crédito posee un porcentaje verdaderamente elevado de intereses. Cuenta con todo tipo de servicios añadidos y ventajas y bonificaciones por uso.

Stratus Rewards Visa

Las Black Card Estarán de moda dentro de las tarjetas de crédito exclusivas, sin embargo, esta tarjeta, completamente blanca, está rompiendo muchos moldes dentro de las tarjetas exclusivas. Es un producto de invitación para patrimonios millonarios, ofrece en general más beneficios que la media de estos productos, descuentos en todos los servicios de artículos de lujo que se nos ocurran, así como una línea de puntos de recompensa entre amigos y titulares las tarjetas que se pueden utilizar en, por ejemplo, horas de vuelo en aviones privados. Se trata de una tarjeta más cara que la media ya que exige una cuota anual de $1500, aunque, como decimos también ofrece mayores niveles de prestaciones.

Si te has preguntado alguna vez de si usas bien o mal las tarjetas de crédito en éste post analizamos qué uso haces de la tarjeta

Dubai First Royal MasterCard

Este es uno de esos productos que el común de los usuarios ni podemos imaginar que existe. El propio diseño de la tarjeta, con una parte de los lados de la misma recortados en oro y la inclusión de un diamante de 0.235 quilates en el centro de la cara de la tarjeta, es sólo un aviso de lo que el producto puede llegar a ofrecer. La filosofía de la resumían los propios emisores del producto en un anuncio en el que indicaban que era una tarjeta a la que se podría pedir la luna porque intentaría hacerlo a través de todas las posibilidades. No tiene límite de crédito, no tiene restricciones y no sólo se limita a la obtención de dinero o el pago de cuentas, sino también a un auténtico modelo de gestión de estilo de vida a través de la tarjeta, eso sí, sólo bajo invitación expresa y para muy pocas unidades.

JP Morgan Chase Palladium

Hecha de paladio grabado con láser y oro, se trata de una tarjeta reservada para quienes tienen una relación en los apartados de gestión de patrimonio banca de inversión con la entidad. Se trata de una tarjeta con una cuota de $595 anuales que compite directamente con la American Express Centurión. No hay límite de gasto conjunto, la tarjeta ofrece un programa de recompensas altísimo ya que cada dólar gastado equivale a puntos en el programa de recompensas, que luego son intercambiables por servicios exclusivos en todos los segmentos. La tarjeta además ofrece un bono adicional de 35,000 puntos por cada $100,000 gastados.

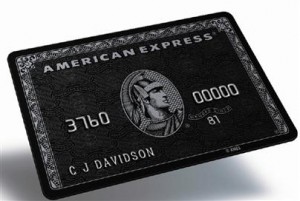

American Express Centurion Card

Probablemente la más clásica y veterana de las tarjetas exclusivas a nivel mundial. Lanzada en el año 1999. No se conocen los detalles exactos de cómo se llega a ser el titular de esta tarjeta, lo que sí se sabe son algunos caminos que se pueden recorrer como por ejemplo haber sido cliente de la American Express Platinum al menos durante un año, también al menos haber movido $250,000 en la tarjeta indicada durante un año.

Aún así esto no es exclusivamente motivo de invitación para conservar el producto. Si se cursará invitación, el usuario deberá abonar una cuota inicial de $5000, posteriormente una vez iniciado el servicio añadida otra cuota de $2500. Se trata de una tarjeta todo servicio, con unas prestaciones inimaginables para el común de los mortales, a todos los niveles, servicios 24 horas, habitaciones de hotel de lujo de cortesía, acceso a todas las actualizaciones de vuelos, consejeros personales de compras,… en definitiva, todo un abanico de servicios de lujo acompañan a esta tarjeta.

Menos lujo pero muy eficaces

Desde luego se trata de tarjetas de crédito muy lejanas a la mayoría de los usuarios. Se ofrecen como productos más que exclusivos, en muchos casos asociados a las grandes fortunas o como poco a las grandes cuentas. Sin embargo, existen por supuesto zonas intermedias, en las que nos alejamos de la oferta básica de las tarjetas de crédito de a pie, y nos internamos ya en una senda creciente de tarjetas con mayores prestaciones.

Prácticamente todas las entidades financieras van a ser capaces de ofrecernos estas tarjetas top que, multiplican los límites de crédito, aumentar los seguros añadidos y por supuesto proporcionan beneficios y valores añadidos ajenos a las tarjetas de crédito más comunes.

En cualquier caso, para un buen uso de las tarjetas de crédito no es en absoluto necesario disponer de estos monstruos del crédito, efectivamente una buena gestión de la economía doméstica va pareja a las finanzas personales e independientemente de esto, usar bien o mal una tarjeta es independiente a las prestaciones que está de (aunque es cierto que probablemente el poseedor de una tarjeta black tenga pocas preocupaciones sobre si usa bien o mal su dinero de plástico)